Sandwich-Attacken: So vermeiden Sie, gefressen zu werden

Es fühlt sich an, als wäre es erst gestern gewesen, dass DOGE, SHIB, ELON, FLOKI und andere Token wie PEPE nichts weiter als ein Witz waren. Heute wird genau dieser DOGE von Elon Musk gehypt, die Marktkapitalisierung der Münze beträgt über 10 Milliarden USD und sein Schöpfer hat öffentlich erklärt, dass 95 % der Kryptoprojekte „Betrug und Müll“ seien.

Krypto-Assets mit geringer Liquidität sind plötzlich sehr beliebt geworden. Zu beliebt, würden manche sagen. Viele Leute haben diese „Spaß“-Coins eifrig aufgekauft, aber wenn Sie sich nach dem nächsten Tweet von Musk dazu entschließen, einen großen Betrag in diese Art von Asset zu investieren, achten Sie darauf, nicht mehr auszugeben, als Sie geplant haben. Es besteht die Möglichkeit, dass der Preis der Münze genau in dem Moment steigt, in dem Sie sie kaufen. Warum? Sandwich-Angriffe.

Die Grundidee

Wenn Leute versuchen, der Masse zuvorzukommen und Kryptowährungen zu kaufen, bevor ihr Preis steigt (zum Beispiel nach der jüngsten Befürwortung durch eine Berühmtheit auf Twitter), vernachlässigen sie häufig die „Slippage“. Dabei handelt es sich um die Differenz zwischen dem Preis, den ein Händler zu zahlen erwartet, und dem tatsächlichen Wert eines Vermögenswerts, der sich aufgrund von Marktschwankungen zum Zeitpunkt der Ausführung des Handels ändern kann.

Nehmen wir ein Beispiel. Sie möchten etwas für 100 USD kaufen und erteilen eine Kauforder an einer Börse. In der Zeit zwischen der Erteilung und der Ausführung der Order bewegt sich der Markt jedoch und der Wert des Vermögenswerts steigt (oder fällt) um 1 %. Je nachdem, in welche Richtung der Markt schwankt, zahlen Sie am Ende 1 USD mehr oder weniger.

Wenn Sie dieses „Ding“ wirklich kaufen müssen und bereit sind, ein wenig zu verlieren, in der Hoffnung, dass der zukünftige Wertzuwachs des Vermögenswerts diese Verluste ausgleicht, ist dieser Ansatz gerechtfertigt. Wenn der Preis starr festgelegt wäre und der Wert der Münze vor der Ausführung der Bestellung leicht gestiegen wäre, hätten Sie den Vermögenswert, den Sie kaufen wollten, nicht erhalten.

Und was ist mit Sandwiches?

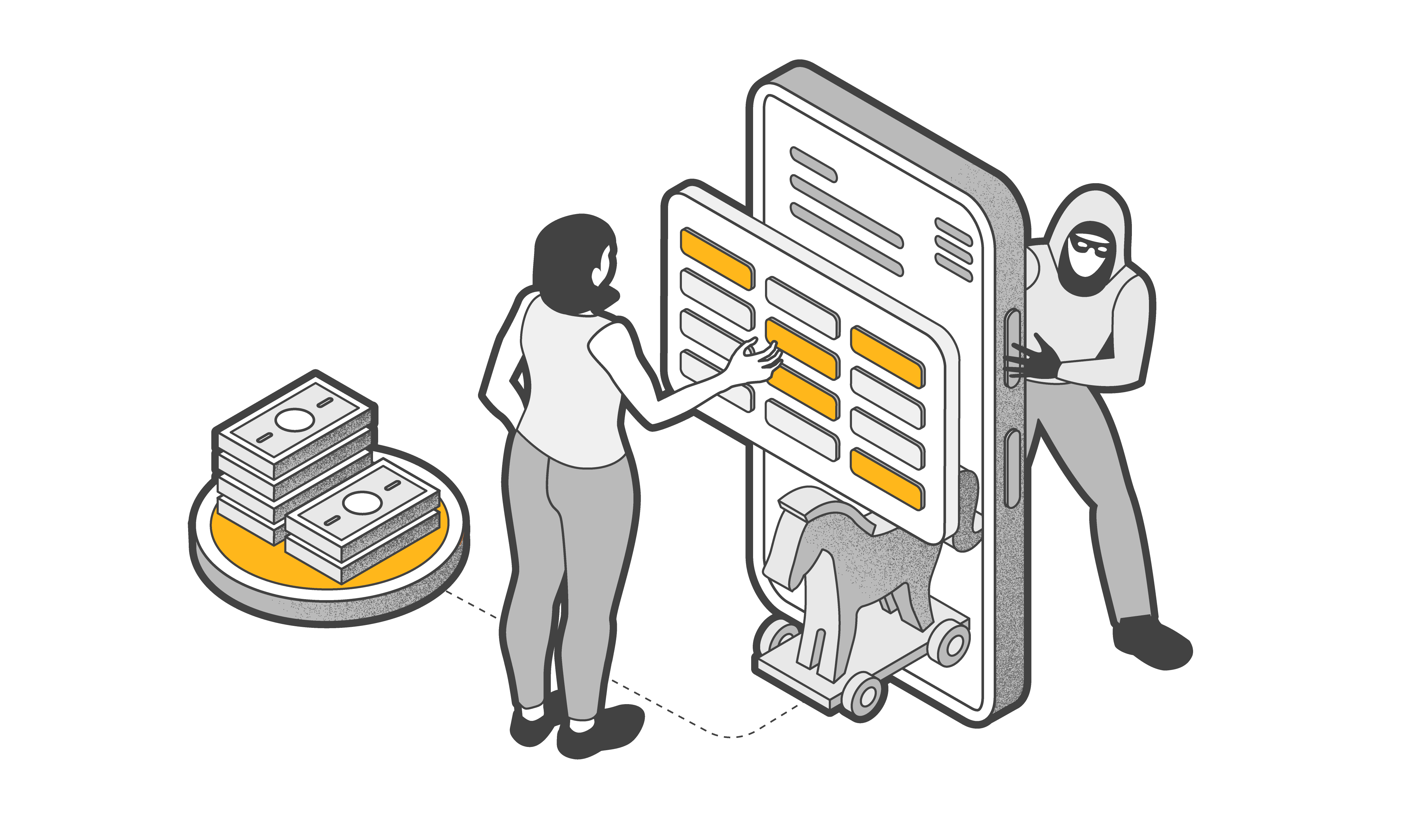

Was verursacht einen Marktanstieg? Schauen wir uns ein anderes Beispiel an. Peter, ein Händler, beschließt, eine große Anzahl von Münzen auf einer DEX (dezentralen Börse) zu kaufen (oder zu tauschen), in der Hoffnung, dass der Preis bald steigen wird (vielleicht weil Elon Musk wieder darüber geschrieben hat). Er ist sich sicher, dass er um jeden Preis kaufen muss, und Gedanken an zukünftige Gewinne übertönen die Stimme der Vernunft. Peter legt die Slippage-Toleranz auf 50 % des Preises fest und hofft, dass der Markt in so kurzer Zeit nicht so stark wächst. Normalerweise tut er das nicht, aber dieses Mal ist es anders.

Ein anderer Händler, Paul, spielt gegen Peter. Er hat einen Bot, der unbestätigte Transaktionen in Blöcken im Mempool überprüft und nach großvolumigen Käufen volatiler Krypto-Assets (diese Meme-Coins) mit hoher Slippage-Toleranz sucht. Wenn der Bot eine große Transaktion erkennt, die zu einer Preiserhöhung eines Assets führt, platziert er eine Bestellung und bietet eine Provision, die hoch genug ist, um sicherzustellen, dass die Transaktion VOR der von Peter abgewickelt wird.

Als Ergebnis tritt die folgende Ereigniskette ein. Peter wollte einen Vermögenswert zu einem Kurs von 1 USD kaufen, aber Pauls Bot platzierte eine Bestellung, die ihm zuvorkam. Der Markt steigt stark an und aufgrund von Peters hohem Slippage-Bereich wird die Bestellung zu einem Kurs von 1,3 USD ausgeführt. Unmittelbar danach verkauft der Bot den Vermögenswert, den er gerade für 1 USD gekauft hat, zum neuen Preis von 1,3 USD. Das Pferd ist durchgegangen.

Ist das überhaupt legal?

Wenn wir über Standardwertpapiere sprechen würden, wäre die Antwort „Nein“. Dieser Ansatz würde als Verwendung von Insiderinformationen verstanden werden, was gesetzlich fast überall verboten ist. Bei DeFi liegen die Dinge jedoch etwas anders. Das Hauptprinzip von Kryptowährungen ist Transparenz, daher kann man dem Händler Paul kaum vorwerfen, dass er von Daten profitiert, die jedem zur Verfügung stehen. Legal? Ja. Ethisch? Nicht unbedingt.

Wie häufig kommt es vor?

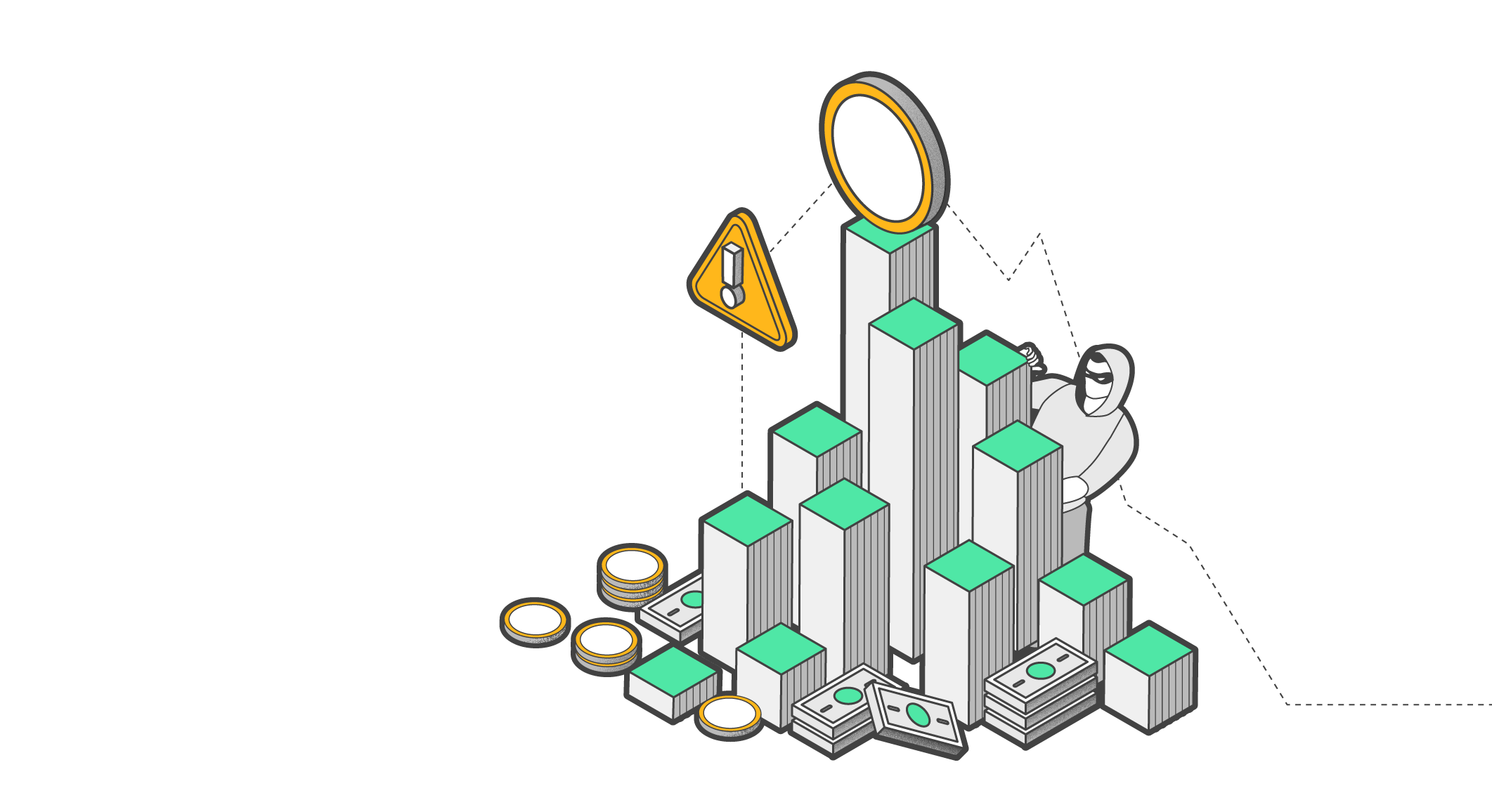

Das kommt häufiger vor, als es sein sollte. Hier ein aktuelles Beispiel. Ein Trader auf Uniswap verdiente mit dem Ethereum-Wallet jaredfromsubway.eth an einem einzigen Tag über 4 Millionen US-Dollar mit „Sandwiches“ und gab im selben Zeitraum über eine Million Dollar für Netzwerkprovisionen aus.

Da diese Aktivität in eine rechtliche Grauzone fällt, haben es die Börsen nicht eilig, Mechanismen einzuführen, die die Leute vor Sandwich-Angriffen schützen (vergessen wir hier nicht ihre Gewinne). Trotzdem werden einige Fortschritte erzielt. 1inch, das den Austausch von Kryptowährungen in Tangem Wallet unterstützt, hat die Funktion für sichere Swaps von RabbitHole eingeführt. RabbitHole ermöglicht es Benutzern, risikoreiche Transaktionen direkt an Validierer zu senden, den Mempool zu umgehen und die Möglichkeit eines Angriffs durch Sandwich-Bots auszuschließen.

Gibt es Möglichkeiten, sich zu schützen?

Ja. Wenn Sie in Krypto-Assets mit geringer Liquidität investieren möchten, achten Sie auf Slippage, und wenn Sie viel kaufen möchten, sollten Sie sich die Mühe machen, eine große Transaktion in mehrere kleinere aufzuteilen. Das ist zwar nicht so profitabel, aber viel sicherer.