DeFi Trends in 2024: Liquid Restaking & LRT | Tangem Blog

- Liquid Staking vs. Restaking

- Restaking mit EigenLayer

- EigenLayer: Vor- und Nachteile

- So können Sie Kryptowährungen erneut einsetzen

- Zu beachtende LRT-Protokolle

- Liquid Staking und Liquid ReStaking Token

- Vorteile des Restakings

- Risiken des Liquid Restaking

- Abschließende Gedanken

- FAQs: Liquid-Restaking

Liquid Staking hat die Aufmerksamkeit von Investoren geweckt, und Statistiken beweisen es. Laut Binance Research verzeichnet das insgesamt eingesetzte ETH aufgrund geringerer Abhebungen ein exponentielles Wachstum. Dies lässt sich durch geringere Liquiditätsrisiken und die wachsende Popularität von LSDfi-Protokollen erklären. Liquid Staking hat DEXes überholt und belegt beim Total Value Locked („TVL“) in verschiedenen DeFi-Sektoren den ersten Platz. Jetzt steht eine weitere große Sache vor der Tür und wartet darauf, von Ihnen entdeckt und ausprobiert zu werden – Liquid Restaking .

Liquid Staking vs. Restaking

Diese Terminologien ähneln sich, was ziemlich verwirrend sein kann. Lassen Sie uns den Hauptunterschied zwischen den beiden Erzählungen skizzieren.

Was ist Liquid Staking?

Liquid Staking in Proof-of-Stake (PoS) -Netzwerken ermöglicht es Benutzern, Netzwerk-Token wie ETH oder BNB einzusetzen, um potenzielle Erträge zu erzielen und durch Wrapped Tokens Liquidität für diese eingesetzten Token bereitzustellen. Diese Wrapped Tokens werden Liquid Staking Tokens oder LSTs genannt und können synonym mit Liquid Staking Derivatives oder LSDs verwendet werden.

Quelle: Binance Research

Es gibt drei Haupt-LST-Modelle:

- Rebasierbare Token (z. B. stETH)

- Das Token-Angebot wird sich algorithmisch entsprechend den Staking-Belohnungen oder möglichen Kürzungsstrafen ändern.

- 1:1 an das native Token gekoppelt.

- Belohnungsbringende Token (z. B. rETH)

- Der Wert der Token steigt mit der Zeit, um die Staking-Belohnungen widerzuspiegeln.

- Basis-Token + Belohnungs-Token (z. B. Frax)

- Einer wird 1:1 gekoppelt und der andere wird Belohnungen ansammeln;

- Frax: Basis – frxETH und Belohnung – sfrxETH. Um Ihre Kryptowährung einzutauschen, verwenden Sie die Notum-App .

Im Wesentlichen haben Sie beim Liquid Staking jederzeit vollen Zugriff auf Ihre Gelder und können diese ohne Auswirkungen wieder zurückziehen. Zu den Stärken des Liquid Staking gehören eine höhere Kapitaleffizienz, Möglichkeiten für Yield Farming und eine stärkere Netzwerksicherheit mit mehr eingesetzten Netzwerk-Tokens.

Um mehr über Liquid Staking zu erfahren, lesen Sie unseren entsprechenden Artikel .

Was ist Liquid Restaking?

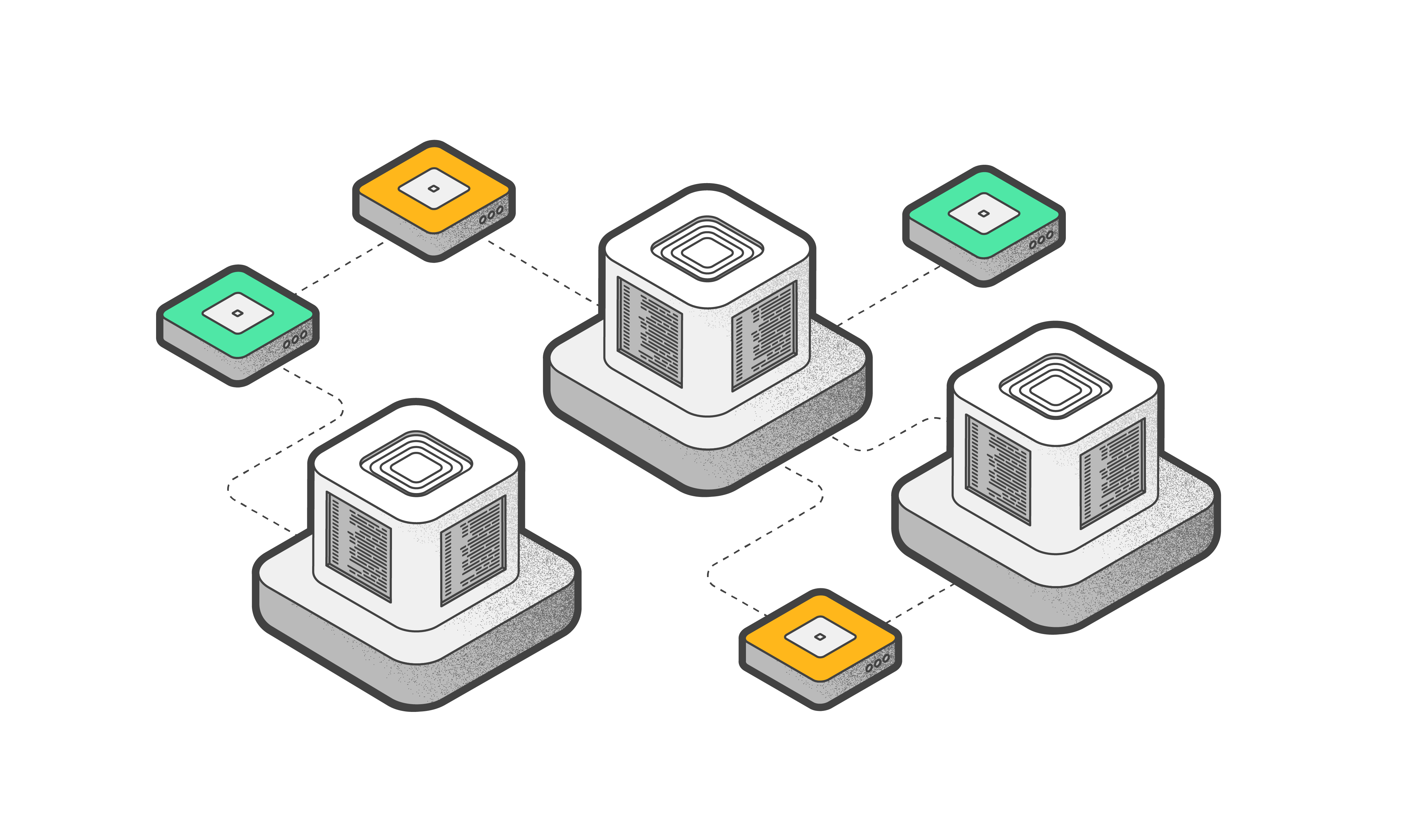

Liquid Restaking ermöglicht es Benutzern, ihre ETH einzusetzen und die Validierung in verschiedenen Netzwerken zu unterstützen, darunter Ethereum und andere Protokolle, die in ein Restaking-Protokoll integriert sind. Dieser Ansatz nutzt die Sicherheitsebene von Ethereum, um die Kapitaleffizienz im gesamten Krypto-Ökosystem zu steigern, sodass Staker zusätzliche Belohnungen für ihre Validierungsdienste erhalten können.

Quelle: Entangle

Beim Restaking können Benutzer ihre Token hinterlegen, einschließlich der beim Liquid Staking verwendeten, wodurch sie zusätzliche Gewinne erzielen und in andere DeFi-Projekte investieren können. Das Restaking-Konzept ähnelt dem gepoolten PoW-Mining, bei dem Miner gleichzeitig zwei oder mehr Kryptowährungen minen können, ohne dass die Gesamt-Hash-Rate verloren geht.

Restaking mit EigenLayer

EigenLayer ist ein anerkannter Pionier im Restaking. Das Protokoll ermöglicht es Benutzern, ihre LSTs oder ETH erneut zu staken, um andere Apps zu sichern und die Sicherheit der Kryptoökonomie zu erweitern, um zusätzliche Belohnungen zu erhalten. EigenLayer hat in zwei Runden von 18 Investoren eine Gesamtfinanzierung von 64,5 Millionen US-Dollar eingesammelt , was auf ein großes Interesse der wichtigsten Akteure an diesem Projekt hinweist.

Quelle: DefiLlama

EigenLayer ermöglicht die Erstellung ohne erforderliche Änderungen und die Pflege eines eigenen Netzwerks von Validierern. Dadurch entfällt die Notwendigkeit hoher Token-Messraten zur Förderung der Sicherheit oder die Notwendigkeit, überhaupt native Token einzuführen. Auf diese Weise können sich Entwickler auf bestimmte Innovationen konzentrieren, ohne einen gesamten Technologie-Stack von Grund auf neu bereitstellen zu müssen, um nur einen Teil davon zu innovieren.

Wenn Sie an diesem Projekt interessiert sind, können Sie tiefer in unseren Artikel über EigenLayer eintauchen .

EigenLayer: Vor- und Nachteile

Das EigenLayer-Protokoll hat einige offensichtliche Vorteile:

- Erhöhte Sicherheit . Dies ist eine Chance, die wirtschaftliche Sicherheit durch die Implementierung neuer AVS mit vorhandenen Ethereum-Validatoren zu erhöhen.

- Kapitaleffizienz . Steigerung des finanziellen Werts aller beteiligten Netzwerke;

- Kostenausgleich . Die Kosten für die Verbesserung der Ethereum-Sicherheit werden durch die Aufteilung auf mehrere AVS ausgeglichen.

- Stärkere Sicherheit . Steigende Kosten potenzieller Hacks, da das System globaler und stärker wird.

Zu den größten Nachteilen von EigenLayer gehören:

- Einzelner Ausfallpunkt . Wenn EigenLayer mit einer beträchtlichen Menge an eingesetztem ETH angegriffen wird, wäre das Hauptnetzwerk einem großen Risiko ausgesetzt.

- Zentralisierungsrisiken . Wenn viele Staker für die Sicherheit einer Anwendung verantwortlich sind und mit Strafen belegt werden, könnte dies negative Folgen für Ethereum haben.

- Risiken für die Rentabilität. Die Protokolle verwenden Ethereum, um ihre Sicherheit zu gewährleisten. Allerdings können die Staker auf EigenLayer die höchsten Renditen auswählen, um ihre Gewinne zu maximieren, was zu einem Wettlauf um Kapitalbeschaffung zwischen den Protokollen führen könnte.

- Bußgelder . Protokolle können die Bedingungen ändern und die Strafen verringern, um mehr Kapital anzuziehen und dadurch ihre eigene Sicherheit zu untergraben.

So können Sie Kryptowährungen erneut einsetzen

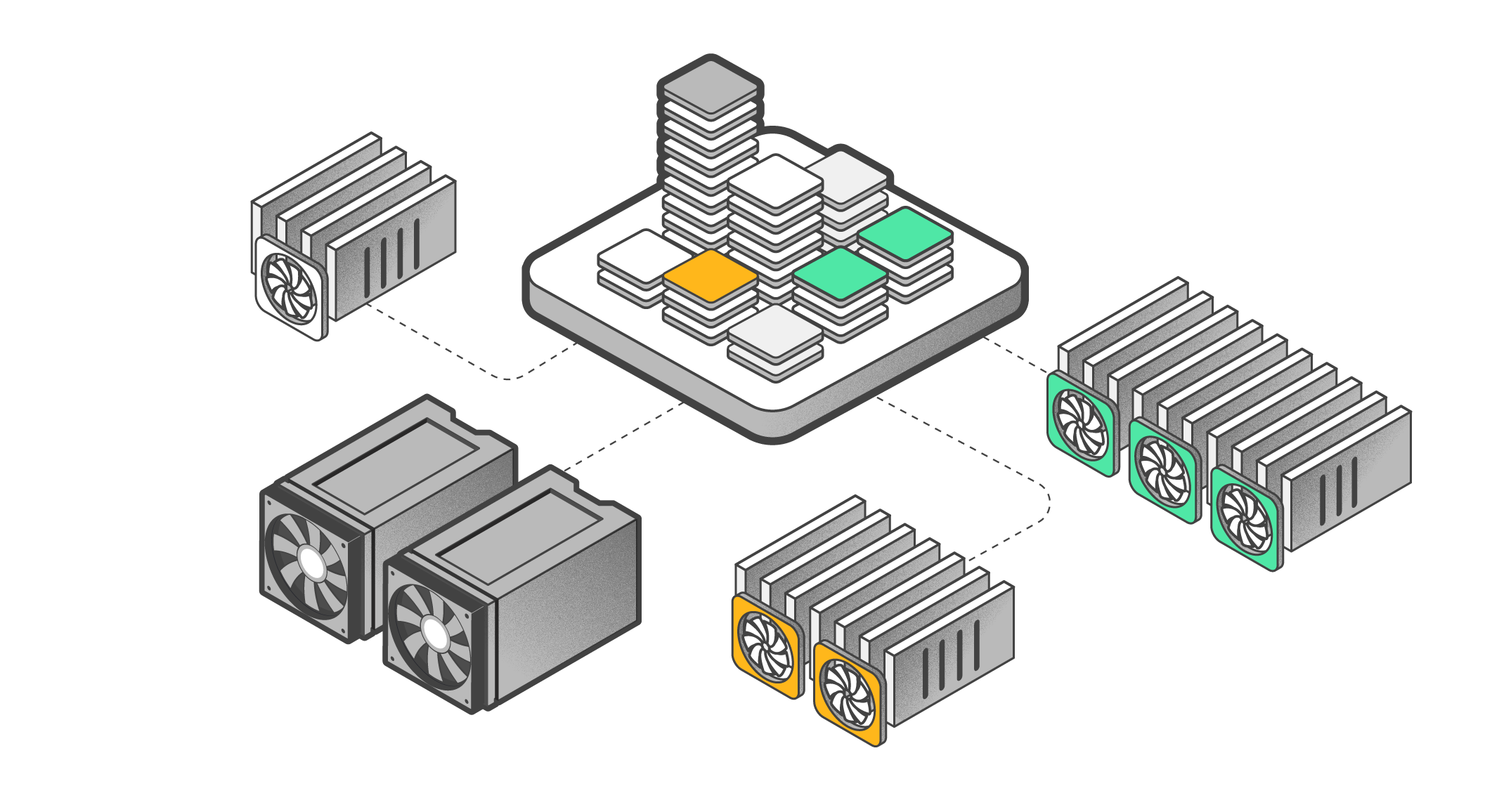

Es gibt vier Hauptoptionen, um mit dem erneuten Abstecken zu beginnen.

Quelle: Messari

- Native Restaking : Validatoren setzen ihre eingesetzten ETH erneut ein ;

- LSD-Restaking : Benutzer setzen Vermögenswerte erneut ein, die bereits über Liquid-Staking-Anbieter wie Lido , Rocket Pool usw. eingesetzt wurden.

- LSD LP Restaking : Benutzer setzen den LP-Token eines Paares erneut ein, wobei es sich um einen Liquid-Staking-ETH-Token handelt;

- ETH LP Restaking : Benutzer setzen den LP-Token eines Paares, das aus ETH besteht, erneut ein.

Zu beachtende LRT-Protokolle

Welche anderen Protokolle haben Restaking bereits genutzt? Im Moment gibt es nicht viele, da das Konzept relativ neu ist, aber hier sind einige vielversprechende Protokolle im Restaking-Bereich.

— Kelp DAO

Kelp DAO, eine Multichain-Liquid-Staking-Plattform mit über 180 Mio. USD in TVL, wurde von Stader gestartet . Der Hauptfokus der Plattform liegt auf dem Aufbau von Liquid-Restaking-Lösungen für öffentliche Blockchain-Netzwerke. Die Kelp DAO entwickelt derzeit eine LRT-Lösung, rsETH, auf EigenLayer für Ethereum.

Quelle: Kelp DAO

Kelps rsETH ist ein Liquid Restaked Token (LRT), der Liquidität für illiquide Vermögenswerte bereitstellt, die in Restaking-Plattformen wie EigenLayer eingezahlt sind.

— Ether.fi

Ether.fi ist ein dezentrales und nicht-treuhänderisches Staking-Protokoll mit einem Liquid Staking Derivative (LSD)-Token. Das Protokoll weist einige Besonderheiten auf, darunter die folgenden:

- Staker generieren und halten ihre eigenen eingesetzten ETH-Schlüssel;

- Alle Validatoren, die über Ether.fi gestartet werden, erhalten ein NFT . (Stil)

Ether.fi ermöglicht es Benutzern, einen Marktplatz für Knotendienste zu erstellen, auf dem Staker und Knotenbetreiber Knoten registrieren und Infrastrukturdienste bereitstellen können. Die Belohnungen aus diesen Diensten werden unter Stakern und Knotenbetreibern verteilt.

Quelle: Ether.fi

— Renzo

Renzo ist Strategiemanager für Eigenlayer und leitet Benutzer an, wie sie ihre Restaking-Strategie innerhalb von EigenLayer verwalten.

Renzos ezETH ist der Liquid-Restaking-Token, der die neu eingesetzte Position eines Benutzers darstellt, und Benutzer können Liquid-Staking-Token (stETH, rETH und cbETH) im Austausch gegen ezETH hinterlegen. Indem sie ihre Liquid-Staking-Token bei Renzo hinterlegen, können Benutzer die Liquid-Restaking-Limits auf EigenLayer überschreiten und EigenLayer-Restaking-Punkte verdienen.

Quelle: Renzo Protocol

Alle drei Protokolle haben ihr eigenes Punktesystem: Kelp Miles, EtherFi-Punkte und Renzo ezPoints. Um diese Punkte zu erhalten, benötigen Sie LSTs wie ETHx (Stader) oder stETH (Lido), die Sie in der Notum-App ganz einfach finden und eintauschen können .

Liquid Staking und Liquid ReStaking Token

Liquid Staking Tokens (LSTs) repräsentieren den eingesetzten Betrag von Ethereum (oder einem anderen PoS-Blockchain-Token) und die damit verbundenen Belohnungen. Der Hauptvorteil von LSTs besteht darin, dem Benutzer Liquidität zu bieten und ihm ein gewisses Maß an Zugriff auf die Vermögenswerte zu ermöglichen, ohne die Vorteile des Stakings zu verlieren.

Liquid Restaking Tokens (LRTs) werden aus dem EigenLayer Restaking-Primitiv abgeleitet, das ein ETH oder ETH LST und die entsprechenden Staking- und Restaking-Belohnungen umfasst.

Quelle: EigenLayer

LRT-Tokens bilden eine Brücke zwischen Restaking und DeFi. LST-Anbieter erstellen also liquide Darstellungen von Restaking-Positionen und verwalten diese durch Governance-Gating. Dies ermöglicht es LST-Anbietern, klar definierte Risikoprofile zu erstellen, die es Benutzern ermöglichen, ihr Portfolio an Restaking-Assets ordnungsgemäß zu verwalten und eine verbesserte Vielseitigkeit zu erreichen. Der folgende Ansatz gibt Restaking-Anbietern die Möglichkeit, an DeFi teilzunehmen und gleichzeitig die Vorteile des Restakings zu nutzen.

Vorteile des Restakings

Restaking hat im DeFi-Bereich einige starke Vorteile.

- Wirtschaftliche Sicherheit für Protokolle:

Dank des Address Verification Service (AVS) ist es möglich, die wirtschaftliche Sicherheit mit bereits vorhandenen Validierern zu erhöhen.

- Höherer finanzieller Wert:

Alle teilnehmenden Netzwerke erhalten einen höheren finanziellen Wert.

- Mehr Flexibilität für Protokolle:

Protokolle können sich ausschließlich auf ihre Entscheidungen auf Anwendungsebene konzentrieren und haben gleichzeitig die vollständige Kontrolle über Konsens und Kürzungsbedingungen.

- Verbesserte Kapitaleffizienz:

Durch Restaking können Staker Belohnungen aus Validierungsaktivitäten verdienen, die mehrere Dienste unterstützen, ohne zusätzliches Kapital bereitzustellen.

Dies verbessert ihre Kapitaleffizienz und es werden Belohnungen aus Validierungsdiensten gesammelt.

Risiken des Liquid Restaking

Wie bei jeder Anlageidee sind mit der Wiederbeteiligung gewisse Risiken verbunden.

- Absprachen zwischen Betreibern : Validatoren, die sich absprechen und dieselben erneut eingesetzten ETH verwenden, könnten versuchen, ein Netzwerk zu hacken und die Kontrolle über dessen TVL zu übernehmen.

- Zentralisierung : Validatoren mit erheblicher Rechenleistung können den Restaking-Bereich in mehreren Netzwerken kontrollieren.

- Überlastetes Ethereum : Vitalik Buterin befürchtet, dass der Konsens der Kette überlastet wird.

Abschließende Gedanken

Liquid Restaking ist definitiv ein Schlagwort im DeFi-Bereich. Es führte zu einigen Innovationen, wie etwa der Einführung von Projekten wie EigenLayer und KelpDAO, die den Zugang zum Restaking durch ihre LRT-Lösungen demokratisieren.

Die Integration des Restakings in das Ethereum-Ökosystem ist ein wichtiger Meilenstein bei der Bereitstellung eines kapitaleffizienteren Modells, das die Eintrittsbarrieren für neue LED-Projekte überwindet und die Sicherheit bestehender Protokolle verbessert. Restaking weist den Weg für flexiblere, dezentralere Innovationen, die auf Ethereum entwickelt werden.

Folgen Sie uns auf Social

Website | DApp | Twitter | Discord | Telegram | Spiegel | DeBank

📖 Haftungsausschluss: Notum oder Tangem bieten keine Anlage-, Steuer-, Rechts- oder Buchhaltungsberatung an. Dieser Artikel dient nur zu Informationszwecken. Kryptowährungen unterliegen Marktrisiken. Bitte recherchieren Sie selbst und handeln Sie mit Vorsicht.

FAQs: Liquid-Restaking

- Was ist Restaking? Restaking ist ein neuer DeFi-Ansatz, der darauf abzielt, die Kapitaleffizienz zu steigern. Benutzer können dieselben Token auf der Hauptblockchain und anderen Protokollen einsetzen und so mehrere Netzwerke gleichzeitig sichern. Restaking bringt Benutzern zusätzliche Belohnungen für die Sicherung zusätzlicher Protokolle.

- Wie funktioniert Restaking? Restaking ermöglicht es Benutzern, dasselbe ETH sowohl auf Ethereum als auch auf anderen Protokollen einzusetzen und so alle diese Netzwerke gleichzeitig zu sichern. Restaking ermöglicht also die Nutzung bestehender Vertrauensnetzwerke. Wenn Benutzer sich jedoch dafür entscheiden, ihr ETH erneut einzusetzen, sind sie einem erhöhten Risiko ausgesetzt. Daher werden Restaking-Teilnehmer für das Eingehen höherer Risiken mit höheren Staking-Belohnungen entschädigt.

- Welche sind die beliebtesten Restaking-Plattformen? Derzeit gibt es nicht viele Staking-Protokolle. Restaking ist ein neues Konzept auf dem DeFi-Markt und wird immer beliebter. Einige mit Restaking verbundene Protokolle sind Kelp DAO, Ether.fi und Renzo.

- Was ist LRT?

Liquid Restaked Tokens (LRT) setzen dieses Liquiditätspotenzial frei und führen eine zusätzliche Hebelwirkung ein, um die Erträge zu maximieren. Benutzer können LRTs über ein Liquid-Restaking-Protokoll einzahlen.

- Wie kann ich ETH erneut einsetzen? So können Sie Ihr ETH erneut einsetzen: Richten Sie eine Web3-Wallet ein. Stellen Sie eine Verbindung zur Eigenlayer-App her. Wählen Sie eine Methode zum erneuten Setzen. Bestätigen Sie Ihre Einzahlung.

- Was ist EigenLayer? EigenLayer ist ein auf dem Ethereum-Netzwerk aufgebautes Protokoll, das ein neues revolutionäres „Restaking“-Primitiv einführt. Es eröffnet den Zugriff auf die von Ethereum eingesetzte Kapitalbasis und den dezentralen Validatorsatz.